Reway Group S.p.A (di seguito anche “la Società” o “Reway Group”), società a capo del più grande Gruppo italiano specializzato nelle opere di risanamento e manutenzione di infrastrutture stradali e autostradali, comunica di aver ricevut, da Borsa Italiana S.p.A., il provvedimento di ammissione alle negoziazioni delle proprie azioni ordinarie sul mercato Euronext Growth Milan, sistema multilaterale di negoziazione organizzato e gestito da Borsa Italiana S.p.A., dopo aver concluso con successo il collocamento delle proprie azioni ordinarie, con una raccolta complessiva pari a circa 20 milioni di euro, in caso di eventuale esercizio integrale dell’opzione Greenshoe in aumento di capitale, concessa dalla Società a Integrae SIM S.p.A. e ad illimity Bank S.p.A., Joint Global Coordinators dell’operazione, per un controvalore complessivo di circa 2 milioni di euro. Reway Group è il più grande gruppo italiano attivo nel settore del risanamento di infrastrutture stradali e autostradali e opera per numerose realtà tra cui i tre principali operatori autostradali italiani (A.N.A.S, Autostrade per l’Italia e Gruppo ASTM).

La data di inizio delle negoziazioni è fissata per l’8 marzo 2023.

Paolo Luccini, Presidente e Amministratore Delegato di Reway Group, ha così commentato: “Siamo assolutamente soddisfatti del traguardo raggiunto oggi, la quotazione in Borsa è una tappa fondamentale del nostro percorso di crescita, un risultato che ci consentirà di consolidare ulteriormente il nostro posizionamento nel settore in cui operiamo. In meno di due anni di attività, siamo cresciuti fino a diventare leader nel business del risanamento del sistema infrastrutturale nazionale, a dimostrazione della validità della nostra visione strategica. Ora lo status di società quotata ci permetterà di accelerare i nostri progetti di crescita e intercettare più facilmente tutte le opportunità in un settore ad altissimo potenziale, che vede per i prossimi anni investimenti già stanziati in risanamento di opere autostradali. In particolare, miriamo a crescere sia per linee interne, puntando sull’ingresso in nuovi mercati quale ad esempio quello dei bacini marittimi, sia attraverso la crescita per linee esterne, acquisendo sia realtà aziendali complementari al nostro core business sia realtà aziendali operanti in settori diversi da quelli da noi presidiati, quale ad esempio il settore dei ripristini delle infrastrutture ferroviarie”.

Collocamento

Attraverso l’operazione di IPO, in caso di eventuale esercizio integrale, nei 30 giorni successivi alla data di inizio delle negoziazioni su Euronext Growth Milan, dell’opzione Greenshoe (in aumento di capitale) concessa dalla Società a Integrae SIM S.p.A. e a illimity Bank S.p.A., in qualità di Joint Global Coordinators dell’operazione, il controvalore complessivo delle risorse raccolte è pari a circa 20 milioni di euro, mediante collocamento, rivolto principalmente a primari investitori istituzionali italiani e esteri (quest’ultimi presenti per circa il 28%), di complessive massime n. 6.451.000 azioni ordinarie, di cui di n. 5.806.000 azioni di nuova emissione alla data di inizio delle negoziazioni e n. 645.000 azioni che saranno collocate nell’ambito dell’esercizio dell’opzione di Over Allotment, concessa dall’azionista di maggioranza Luccini S.r.l. a Integrae SIM S.p.A. e ad illimity Bank S.p.A..

Il prezzo di collocamento delle azioni ordinarie è fissato in € 3,10 per azione e la domanda è risultata superiore a più di 2 volte l’offerta.

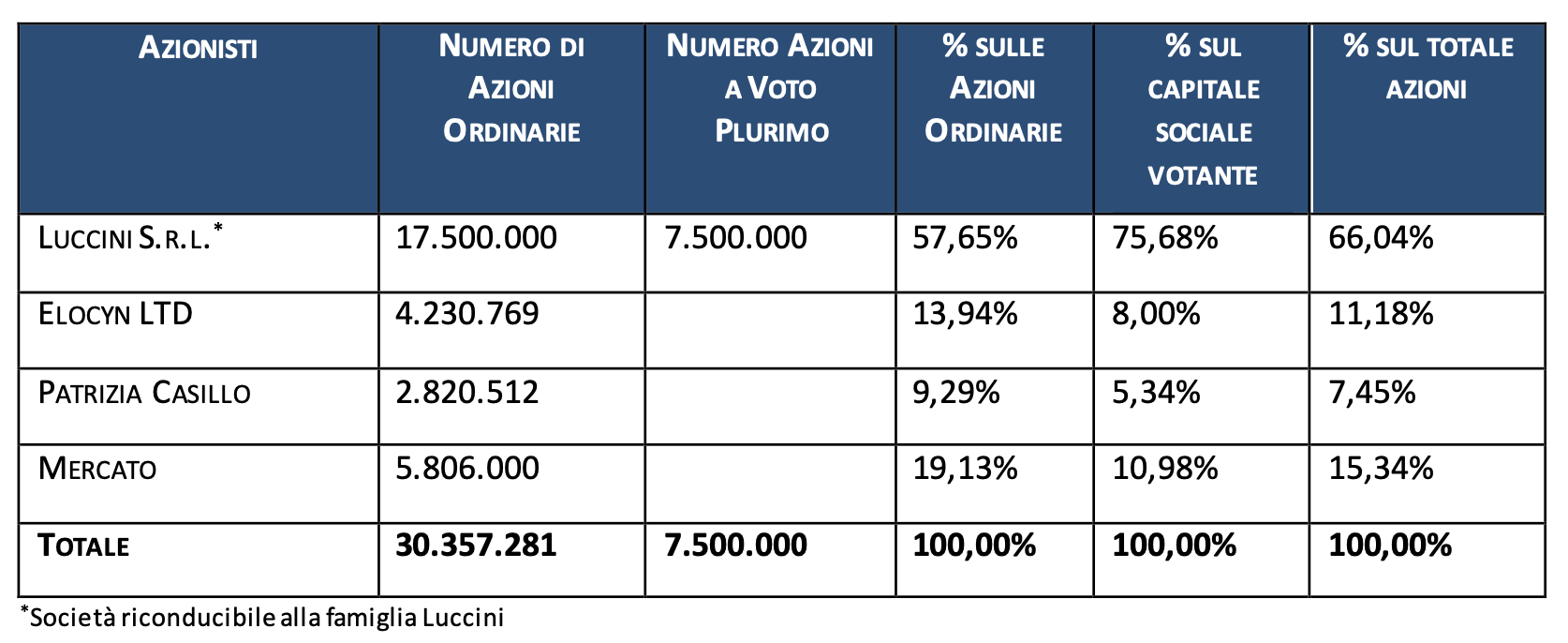

Ad esito del collocamento, il capitale sociale di Reway Group ammonta a 644.702,57 euro ed è composto da n. 37.857.281 azioni prive di valore nominale, di cui n. 30.357.281 azioni ordinarie e n. 7.500.000 azioni a voto plurimo, queste ultime non oggetto di offerta né di ammissione alle negoziazioni su Euronext Growth Milan e di titolarità di Luccini S.r.l., le quali attribuiscono n. 3 voti per ciascuna azione nelle assemblee ordinarie e straordinarie della Società e sono convertibili in azioni ordinarie nel rapporto di n. 1 azione ordinaria ogni n. 1 azione a voto plurimo secondo i meccanismi di conversione previsti nello statuto della Società. La capitalizzazione di mercato della Società post-collocamento, calcolata sulla base del prezzo di offerta e esclusivamente sul numero di azioni ordinarie oggetto di ammissione alle negoziazioni (non considerando quindi le azioni a voto plurimo), è pari a 94,1 milioni di euro, con un flottante del 19,13% (20,81% in caso di esercizio integrale dell’opzione Greenshoe).

Altre informazioni

In ottemperanza alle disposizioni di Borsa Italiana S.p.A. che prevedono la nomina, all'interno della propria struttura organizzativa, dell’Investor Relations Manager quale soggetto professionalmente qualificato che abbia come incarico specifico (non necessariamente esclusivo) la gestione dei rapporti con gli investitori, si ricorda che in data 17 febbraio 2023 il Consiglio di Amministrazione della Società ha nominato Federico Della Gatta, attuale Chief Financial Officer del Gruppo, quale Investor Relations Manager. La Società sarà inoltre assistita da Barabino & Partners in qualità di IR & Media Advisor.

Inoltre, il Consiglio di Amministrazione della Società, insediatosi in data odierna, ha nomintato Paolo Luccini quale Amministratore Delegato, conferendogli i più ampi poteri di ordinaria e straordinaria amministrazione della Società e del Gruppo sino alla data in cui verrà approvato il bilancio della Società chiuso al 31 dicembre 2024, in conformità alla durata dell’intero Consiglio di Amministrazione.